Мировой кризис развивается больше двух лет - но весной-летом текущего года многие эксперты стали говорить о «стабилизации», «зелёных ростках», а теперь даже о «начале выхода из рецессии». Попробуем разобраться, что происходит - но для этого придётся сначала осознать фундаментальные причины возникновения кризиса, ведь без их устранения о подлинном «выходе из рецессии» не может быть и речи.

Истоки кризиса

Как известно, 80 лет назад случился грандиозный крах ведущих экономик мира, названный Великой Депрессией. Одним из последствий было создание ряда теорий вмешательства государства в экономику ради предотвращения подобных будущих катаклизмов. Причиной тут стало осознание того, что рыночная экономика, предоставленная самой себе, монополизируется и разбалансируется - что и порождает кризисы; этот факт вовсе не удивителен, ибо прямо вытекает из математических моделей - но с идейной точки зрения вывод тогда казался сенсационным. Учёные детализировали основы экономической политики государства - квинтэссенцией можно считать сформулированное во второй половине 1960-х годов американским нобелевским лауреатом Эдмундом Фелпсом так называемое «золотое правило» экономического роста. Оно утверждает, что для максимизации совокупного потребления (в долгосрочном плане) следует поддерживать норму чистых инвестиций (приращение основного капитала, делённое на размер этого капитала) равной норме отдачи на капитал (отношение прибыли к капиталу). Логика проста: если инвестиций делается больше означенного уровня, то это наращивает производственные мощности выше возможностей спроса - что в итоге приводит к (дефляционному) кризису перепроизводства; в противном случае, напротив, производственные мощности недостаточны для удовлетворения имеющегося спроса - что порождает упорную инфляцию и, как следствие, ряд негативных процессов (взлёт процентных ставок, кредитный коллапс и т.д.), всё равно приводящих к спаду экономики.

Выходит, существует некая (меняющаяся) оптимальная траектория развития экономики - говоря математическим языком, «магистраль», которой следует придерживаться, не допуская ни перегрева экономики, ни проедания накопленного капитала. Для этого нужно проводить контртрендовую политику - т.е. действовать в противофазе состоянию экономического цикла: когда идёт рост и бизнес активно инвестирует, следует поднимать налоги и делать кредит дороже, дабы уменьшить норму капиталовложений и тем не допустить инвестиционного перегрева экономики - а когда наблюдается циклический спад, разумно, напротив, смягчать фискальную и денежную политику для стимулирования просевшего спроса и, следовательно, повышения упавшей нормы отдачи на капитал. Иначе говоря, что бы ни происходило, надо возвращать экономику к оставленной было ею «магистрали» - ибо в долгосрочном плане это принесёт наилучшие плоды. Обычно такую тактику называют «кейнсианской» (не вполне верно) - но характерно, что сам Кейнс писал прежде всего о мерах стимулирования спроса в фазе низкой экономической активности, а не о противоположной ситуации. Что логично - в 1930-е годы актуальной была проблема выхода из Великой Депрессии; психологически понятно и то, что у людей, переживших все её ужасы, просто рука не поднималась сдерживать рост экономики, когда это было нужно.

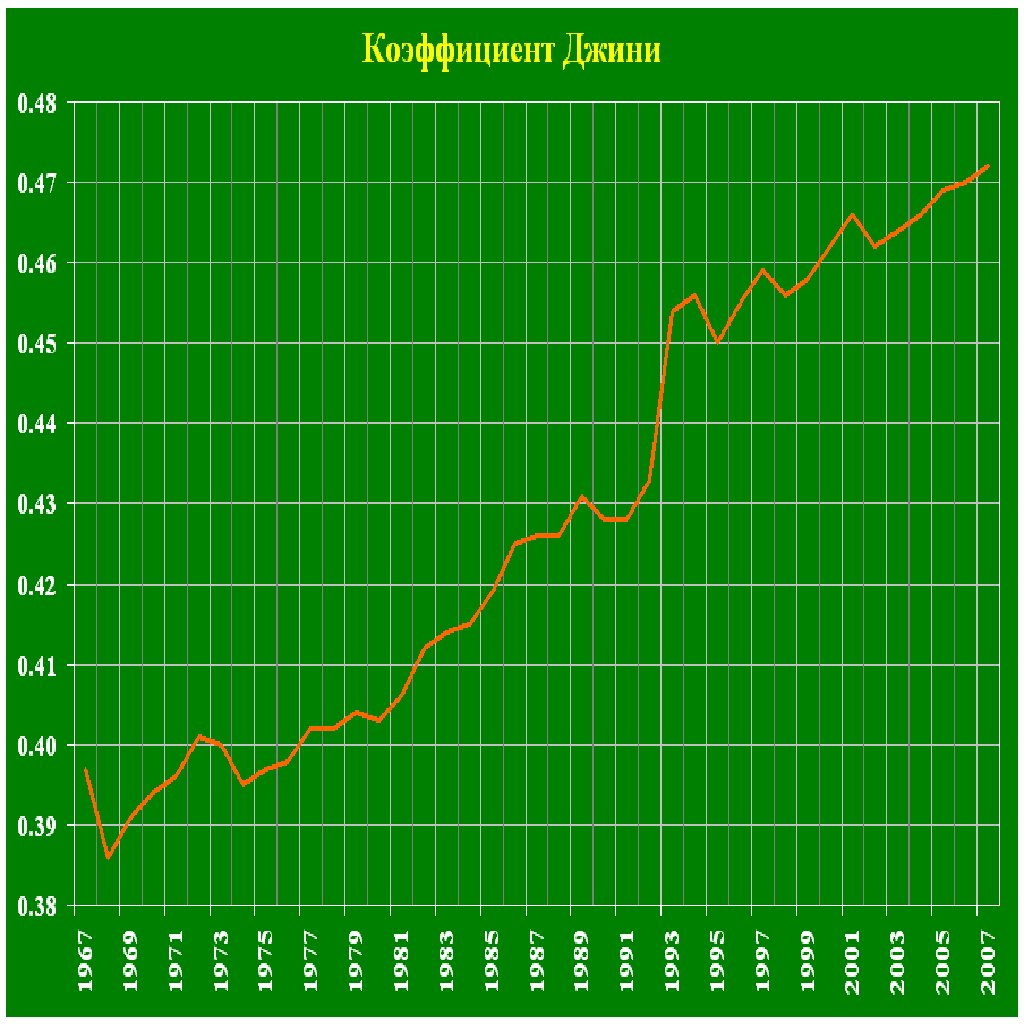

В результате во второй половине 1960-х годов уровень загрузки производственных мощностей уверенно держался выше 90%, а безработица - ниже 4%: это всегда чревато инфляционным всплеском - он и случился в конце 1960-х из-за добавочного спроса, порождённого вьетнамской войной. Последующие неадекватные действия властей вкупе с нефтяным шоком начала 1970-х усугубили проблемы - и все 1970-е годы, а заодно и начало 1980-х, прошли под знаком стагфляции (высокой инфляции и стагнации в экономике) и беспорядочных метаний администрации США. Неолибералы, вызвавшие Великую Депрессию и после неё долго сидевшие тихо, проснулись и призвали освободить своё языческое божество «невидимая рука рынка» из заключения у вредных бюрократов - и Штаты выбрали «рейганомику», т.е. «либерализацию» и «дерегулирование» всего и вся. Как и следовало ожидать, это породило резкое расслоение по доходам и богатству - даже Бюро переписи населения США в ежегодных официальных обзорах распределения частного дохода повторяет, что после 1975 года заметный рост претерпели реальные доходы лишь 20% самых богатых американцев, тогда как у остальных они по сути остались на месте. Измеряющий уровень неравенства в обществе коэффициент Джини вырос с 0.39 (это близко к нынешним уровням Канады, Австралии, Японии, Франции и Швеции) до 0.47. Заодно произошла «революция топ-менеджеров», когда обычной практикой стало получение высшими управленцами крупных корпораций дохода, превышающего выплаты остальному многотысячному персоналу, вместе взятому - а ведь чем богаче человек, тем меньшую часть дохода он тратит на потребление и больше накапливает (для экономики вложения в акции, облигации и банковские депозиты суть сбережения); поэтому при том же среднем частном доходе чем выше расслоение, тем ниже суммарный спрос. Глобализация ухудшила дело, развязав руки «эффективным менеджерам» в «снижении издержек» путём урезания выплат персоналу - в итоге вышел сильно угнетённый спрос: реальные доходы стояли на месте или даже падали - да ещё и расслоение росло.

Рис.1. Коэффициент Джини в США.

Источник: Бюро переписи населения США

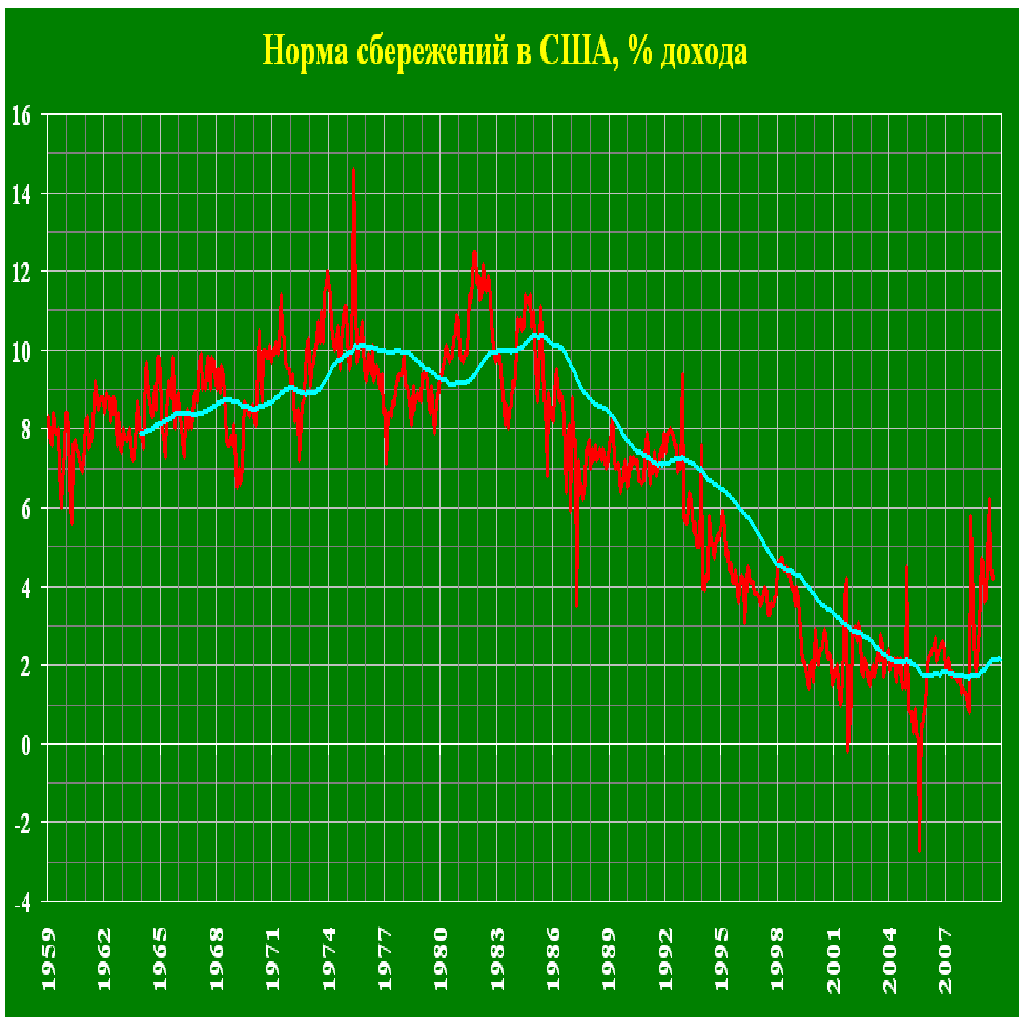

Власти нашли прагматичный ответ на возникшую проблему - когда дохода не хватает, а упавший спрос грозит депрессией, надо побудить публику жить в кредит. Начался кутёж взаймы, длившийся 25 лет: если до «рейганомики» норма сбережений американцев в основном равнялась 8-10% (т.е. люди в среднем тратили на 8-10% меньше, чем зарабатывали), то с середины 1980-х она пошла вниз - и к началу XXI века добралась до нуля: т.е. на каждый доллар новых сбережений в среднем брался доллар нового кредита. В итоге соотношение долгов домохозяйств и их реальных располагаемых доходов выросло с 40-70% в 1950/1980-х до 130% в 2007/08 годах. В обычных условиях всё более весомая часть дохода заёмщиков уходила бы на обслуживание долга - чтобы этого не произошло, Федеральная резервная система США (ФРС - тамошний центральный банк) в течение почти 20 лет управления ею Аланом Гринспеном проводила политику «загзагообразного» снижения базовой процентной ставки: она агрессивно уменьшалась, затем для борьбы с возникшей инфляционной волной её опять поднимали, но до более низких вершин, чем прежде - затем этот цикл повторялся ещё несколько раз. Беда финансовых эквилибристов в том, что сложно понизить ставку ниже нуля (к нему уже пришли, кстати) - и в том, что подобная политика резко разбалансирует финансовую систему, которая с некоторого момента просто перестаёт реагировать на манипуляции властей и не желает снижать ставки по долгосрочным кредитам: при такой обременённости домохозяйств долгом риск невозврата длинного займа стал критическим. Так ресурс описанного процесса оказался исчерпанным - и началась расплата.

Рис. 2. Норма частных сбережений в США.

Источник: Бюро экономического анализа Министерства торговли США

Рис. 3. Отношение долга домохозяйств к их реальному располагаемому доходу в США.

Источник: Бюро экономического анализа Министерства торговли и ФРС США

Течение кризиса

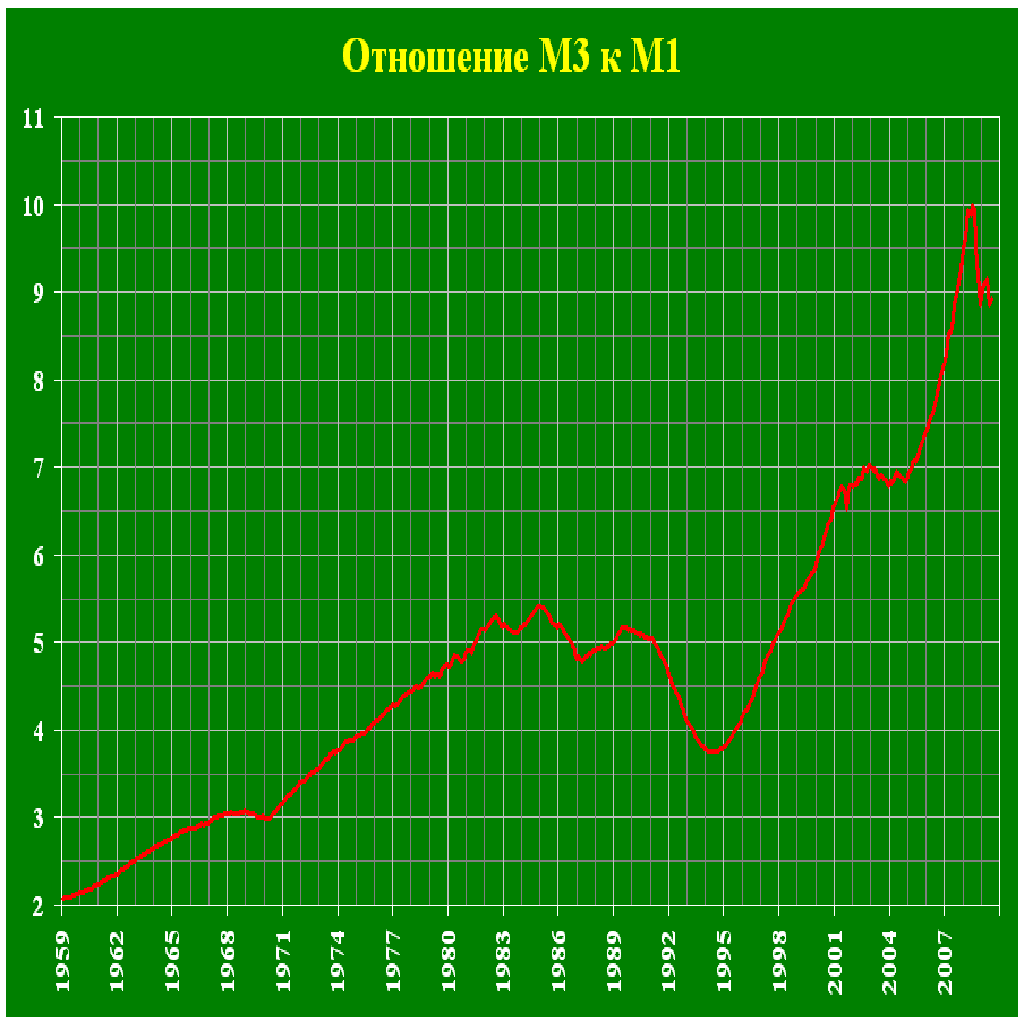

Первой стадией расплаты была инфляция. Процентные ставки не предназначены для регулирования всей экономики - для этого есть другие инструменты, выбитых неолиберальной демагогией о невмешательстве государства; а использование одних процентов подобно ковровой бомбардировке - во что попадёшь, заранее неизвестно. Но снижавшиеся ставки ФРС влияли прежде всего на рынок займов - кредит дешевел, и спрос на него рос - в итоге широкая денежная масса разбухала всё активнее: начиная с 1994 года, агрегат М3 полетел вверх - и в 2005-2008 годах отношение М3 к «настоящим деньгам» (агрегат М1) росло вертикально. До последнего времени изрядная доля «кредитных денег» шла на фондовый рынок - но его сильного падение в 2000-2002 годах охладило страсть публики к простым спекуляциям. И тут до неё «дошло» - уж как пытались скрыть инфляционную сущность своей политики штатовские власти: и индексы цен испоганили «гедонистическими» поправками, которые занижали динамику; и усредняли цены разных групп геометрически, а не арифметически (так меньше выходит в итоге); и махинации с товарными корзинами перешли все границы (из похожих потребительских товаров брался тот, что дорожал медленнее); и другие уловки придумывали - но реальность всё же выплыла наружу. Ускорило процесс и «бегство от доллара» - в нём торгует большинство бирж, поэтому неамериканцы стремились защититься не только от инфляции, но и от падения курса штатовской валюты против своих денег: это лишь усилило рост цен базовых товаров на рынках - и, как следствие, инфляцию.

Рис.4. Денежный мультипликатор (соотношение агрегатов М3 и М1) в США.

Источник: ФРС США, NowAndFutures.com и Shadow Government Statistics

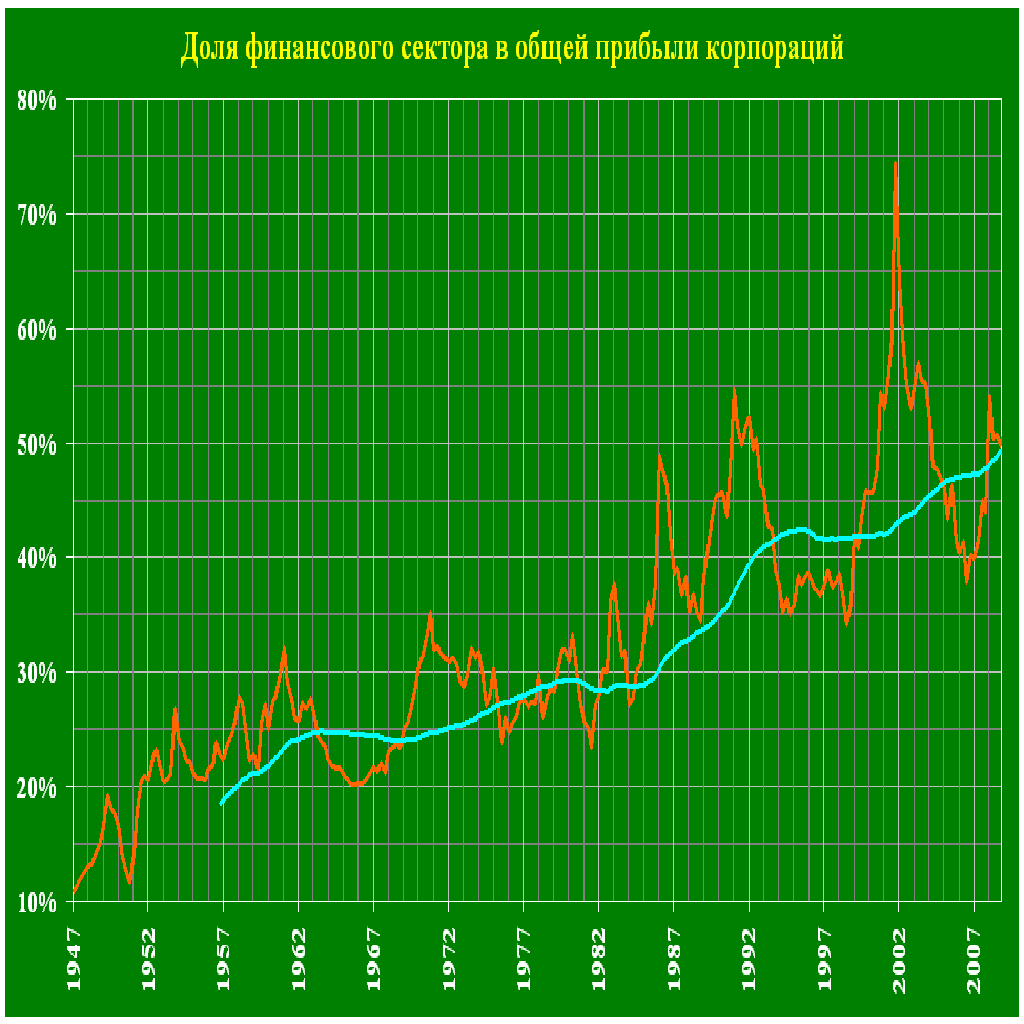

Финансовую систему ввели в заблуждение искусственно низкие ставки. «Дерегулирование» породило «спекулятизацию» - причём не только рынка облигаций и процентных ставок, но также акций, валют, товаров и наконец недвижимости: раздувшийся на последнем пузырь лопнул - и многие заёмщики уже не могут платить по кредитам. Вырос и удельный вес финансового сектора - если обычно в общей массе корпоративной прибыли он составлял лишь 20-30%, то сейчас перевалил за 50%: поэтому все его проблемы тут же транслируются на всю экономику - в свою очередь, негативный ответ сектора домохозяйств тут же возвращается обратно финансовым компаниям, усугубляя их положение. Банки уже показали убытков на 1.2 трлн. долларов - и это далеко не всё. У них полно «плохих» активов - во время бурного спроса на ипотеку они занялись «секьюритизацией»: кредиты разных сроков «упаковывались» в пакеты, под которые выпускались CDO (collateralized debt obligations, т.е. облигации долга с покрытием) - от которых теперь все шарахаются, потому что там намешаны разные кредиты и бумаги стали опасными. Разросся до десятков триллионов долларов рынок CDS (credit default swaps - «свопы кредитного дефолта»), с помощью которых банки страховали риски невозврата кредитов - и рынок этот сейчас почти умер. Банки насоздавали карманных фирмочек SIV (structured investment vehicles - структурные инвестиционные компании), которые паразитировали на родных банках - с началом кризиса они рухнули, а власти ещё и потребовали включить их в балансы банков, что заставило последние пополнять собственный капитал. Кредитный рынок разделился на два сегмента: надёжным заёмщикам дают охотно и под хороший процент - зато сомнительным не дают ни по какой цене (ну или цена эта стала огромной). Утрачена управляемость - проценты по длинным кредитам уже не следуют за ставкой ФРС. Из-за этого центробанки подменяют кредитный рынок, раздавая займы системообразующим банкам.

Рис. 5. Доля финансового сектора в прибыли корпораций в США.

Источник: Бюро экономического анализа Министерства торговли США

Рис. 6. Базовая ставка ФРС и процент по 30-летней ипотеке в США.

Источник: ФРС США

Главное же - разрушилась система кредитного стимулирования спроса: долг снова стал дорогим - и пошло-поехало. Инфляционный разнос резко сменило дефляционное сжатие - для иллюстрации достаточно сказать, что ещё в июле 2008 года отпускные цены производителей США показывали годовую прибавку на 17.4% (это по официальным данным - за вычетом «гедонистических индексов» реально цены взлетали на 19.0%), но за следующий год они упали на 16.0%, чего не было ни разу с Великой Депрессии (и даже тогда столь экстремальная величина держалась недолго, а рекорд мая 1931 года составил 17.6% годового снижения); отношение М3 к М1 пошло вниз. Причина разворота - спросовые ограничения: люди не готовы тратиться безоглядно, как прежде - к тому же приходится расходовать немалую часть дохода на оплату старых займов, которые теперь перекредитовать не удаётся. Это сократило частный спрос - в ответ производители снизили предложение; заодно фирмы стали активно увольнять сотрудников и урезать зарплаты оставшимся, упали и прибыли - всё это пуще прежнего сократило частный доход и, значит, спрос; следовательно, нас ждут всё новые и новые волны спада - вернее, новые витки «спирали сжатия», аналогичной Великой Депрессии. Масштаб грядущего процесса огромен - лишь неизбежный возврат к обычной модели расходов и сбережений даже при неизменных доходах сжал бы мировой спрос на 1.5 трлн. долларов; а ведь, как мы видели, доход ещё и активно падает по ходу дела. Наконец, работает мультипликатор спроса: на кредитные «доходы» американцы покупали китайские товары, полученные деньги китайцы платили японцам за их оборудование, те на выручку приобретали европейские товары и т.д. по цепочке - так что спад конечного спроса породит многократно большее снижение совокупного спроса в мире, а значит, и суммарного производства. По нашим оценкам, «излишек» мировой экономики исчисляется суммой в 10-20 трлн. долларов - т.е. от одной шестой до трети глобального ВВП. И это только точка равновесия - обычно «спираль сжатия» пролетает её вниз, часто существенно: мы не удивимся, увидев на финише спада мировой ВВП, сократившийся в 1.5, а то и 2 раза.

Рис. 7. Годовое изменение отпускных цен производителей в США.

Источник: Бюро трудовой статистики Министерства труда США

Возникает резонный вопрос - что тогда означает эйфория о «зелёных ростках», «стабилизации» и «начале выхода из рецессии»? А ничего - просто в испуге от кризиса власти разных стран стали стимулировать спрос и продажи в ряде сфер (жилищная, автомобильная и т.д.), где падение было особенно сильным: покупатель при виде халявы с удовольствием потратился - но программы заканчиваются, после чего уровень продаж может просесть даже ниже исходного. Почему? - ну хотя бы потому, что покупки были не бесплатными: какие-то деньги тратить всё же приходилось, особенно если потребители брали кредит - и, как показал опрос сразу после финиша американского плана «деньги за драндулеты», каждый шестой купивший пожалел, что поддался ажиотажу. Другой резон - исчерпан «отложенный спрос»: люди ужались и не делали покупок - после льгот и помощи властей они всё же купили, но теперь-то им снова покупать этот же товар не нужно, и скорее всего надолго; выходит, желающих купить стало меньше, чем было до начала госпрограмм стимулирования. Тут ничего не поделать - экономический спад заставляет людей покупать лишь нужные вещи; тогда как производственные мощности созданы в расчёте на прежнее гиперпотребление - когда люди тратятся на ненужное или меняют товары длительного пользования слишком часто. Итак, значительная часть мощностей лишняя - этого никакими госпрограммами не изменить.

Далее, процесс спиралевидного сжатия несимметричен по разным параметрам: например, производители, столкнувшись с падением спроса, реагируют не сразу - ибо колебания спроса всегда есть, так что сначала непонятно, это локальное возмущение или начало долгого процесса. Какое-то время фирмы производят столько же, сколько и раньше - и занятость не сокращают: из-за этого они влетают в убытки и получают затоваривание складов готовой продукции. Разобравшись, что к чему, производители вынуждены урезать выпуск даже сильнее, чем упал спрос (иногда вообще останавливаться) - просто чтоб распродать накопленные запасы; в этот момент на графиках производства рисуется вертикальный обвал - но как только запасы удаётся сократить до низкого уровня, производство перестаёт сокращаться, а затем и слегка возрастает, уравниваясь со спросом; в нынешнем году на этот естественный процесс наложился ещё и вышеописанный эффект от госпрограмм стимулирования. Этот «складской отскок» (кстати, масштаб его весьма невелик сравнительно с прошлым падением) создаёт иллюзию разворота тенденции - мол, рецессия закончилась, начинаем выход из неё. Реально фоновый процесс сжатия спроса никуда не делся - и следующий виток спирали неизбежен: означенными мерами его можно оттянуть - но не предотвратить. Чтобы радикально изменить ситуацию, государство должно компенсировать вливаниями весь масштаб сокращения частного спроса - что нереально, ибо с падением экономики доходы казны валятся, а дефицитное финансирование в масштабах многих триллионов долларов в год нарастило бы госдолг до величин, грозящих глобальным дефолтом. Поэтому сжатие будет продолжаться, пока весь «воздух» из экономики не выйдет - разница с Великой Депрессией лишь в том, что из-за государственных программ стимулирования спроса и спасения ведущих банков процесс сильно растянется во времени, что уже и происходит: если в 1929 году первый этап падения (от появления кредитных затыков до краха Уолл-Стрит) занял лишь пару месяцев, то сейчас он растянулся на полтора года - думается, и последующие этапы вместо тогдашних 2-3 лет в этот раз финишируют лишь лет через 5-6.

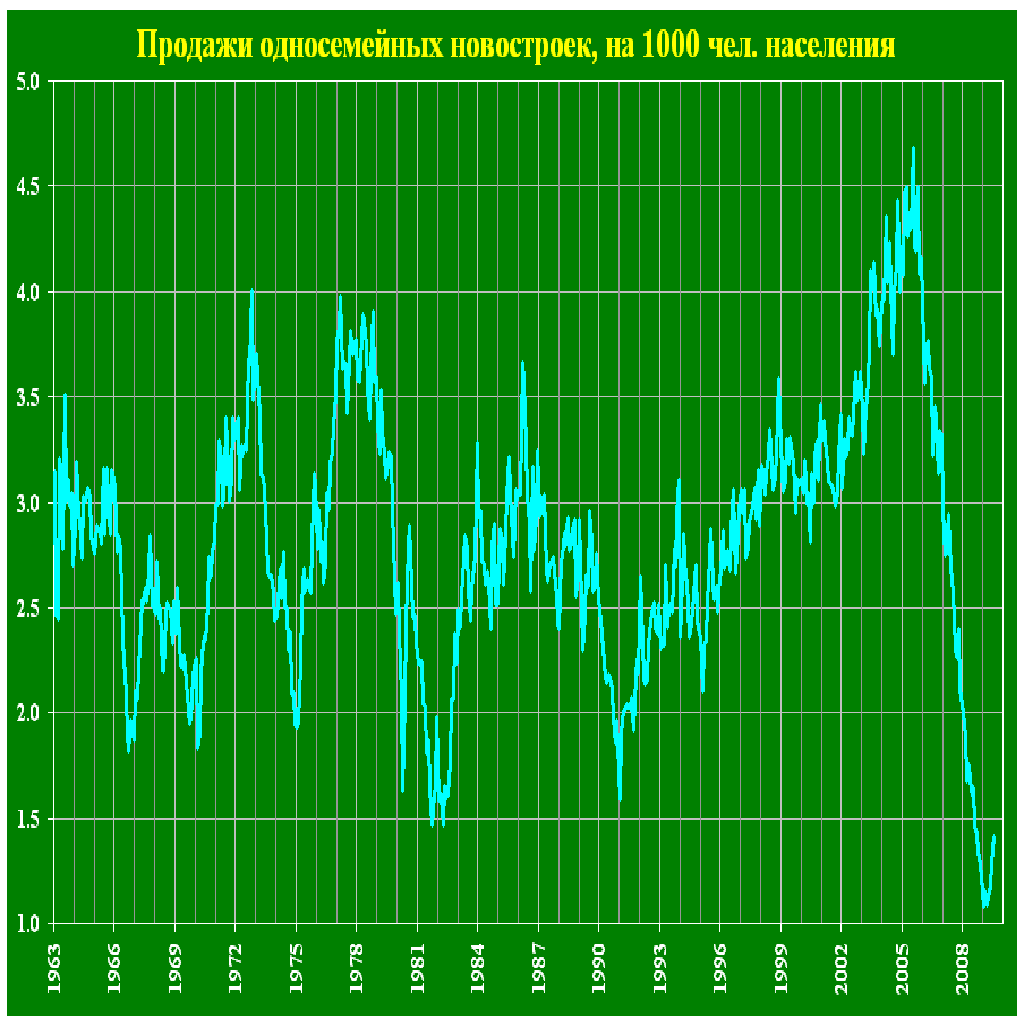

Рис. 8. Продажи односемейных новостроек в США (на 1000 человек населения).

Источник: Бюро переписи населения США

Рис. 9. Реальные розничные продажи на душу населения в США.

Источник: Бюро переписи населения США

Кризис в России

Для России мировой кризис развивался по-разному. В инфляционной его фазе, завершившейся ровно год назад, основное бремя несли страны-потребители - но последовавший за ней дефляционный коллапс радикально развернул ситуацию: радовавшиеся дотоле страны-производители (восточные азиаты, нефтяные шейхи, Россия в этой же группе) просели резко и глубоко. ВВП России снизился за последние 12 месяцев на 10% с лишним, промышленное производство валилось ещё активнее (причём ключевой сектор машин и оборудования рухнул втрое), рынок длинных кредитов встал, строительство впало в ступор, инвестиции рухнули, даже сельское хозяйство этим летом ушло в минус, безработица подскочила, реальные доходы упали, а спрос (больше не подпитываемый кредитами в прежнем объёме) просел ещё сильнее - и только тарифы ЖКХ, несмотря ни на что, продолжают расти, рисуя фантасмагорическую картину: в условиях мощного дефляционного сжатия они породили инфляцию издержек - т.е. возникла ситуация, когда затраты (домохозяйств и предприятий) растут, а доходы падают (у людей из-за проседания занятости и зарплат, а у фирм по причине обвала спроса на их продукцию), лишь усиливая болевой шок. Ответ властей достоин Кафки и Оруэлла: Банк России сошёл с ума, «борясь с инфляцией» путём сжатия денежной массы; Минфин, столкнувшись в обрушением налоговых поступлений на 40% в год, недрогнувшей рукой тратит резервные фонды, хладнокровно подсчитывая, когда они закончатся; регионы стонут от недофинансирования, а транспортная и коммунальная инфраструктура - от остановки ассигнований; власти душат малый и средний бизнес в попытке выколотить хоть какие-то деньги - налоговики хотят даже обложить найденные палеонтологами кости мамонтов налогом на добычу полезных ископаемых! «Складской отскок» в России слаб, чем на Западе - но начальство уже заговорило о конце кризиса. Политика власти проста: закрыть глаза, чтоб снова открыть их, лишь когда всё само рассосётся - детский сад, в общем.

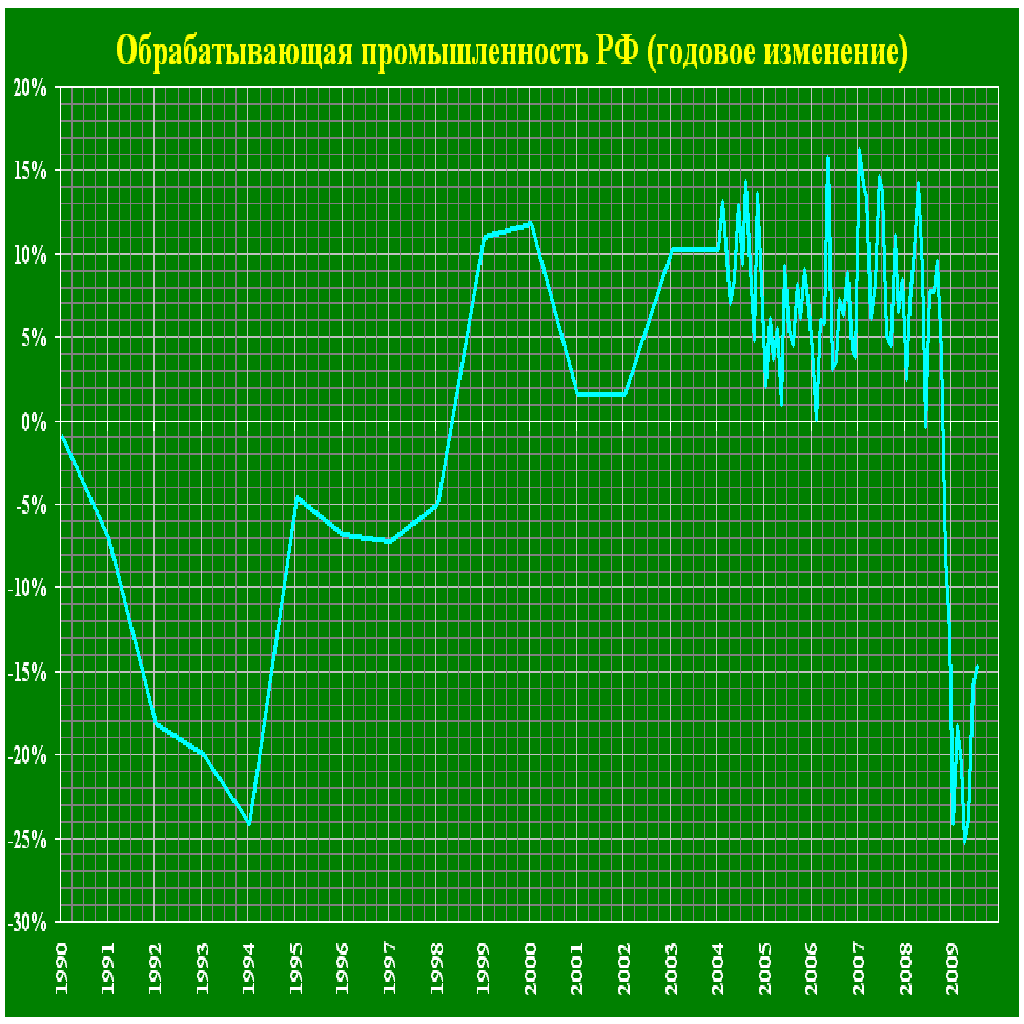

Рис. 10. Годовое изменение производства в обрабатывающей промышленности в России.

Источник: Федеральная служба государственной статистики (Росстат)

Чем грозит России развитие процессов в мире даже без учёта внутренних проблем (которых за годы «поднятия с колен» накопились вагон и маленькая тележка), можно понять из простого расчёта. По данным из США, летняя программа обмена старых прожорливых машин на новые экономичные автомобили привела к тому, что в среднем расход топлива у свежих авто оказался в 1.6 ниже, чем у старых. Подобные программы наверняка будут запускаться и впредь - иначе автопром не спасти, а это чувствительный сегмент экономики и рынка труда; учитывая, сколь неэкономичны старые штатовские машины, думается, за несколько лет среднее потребление топлива машиной сократиться как минимум в 1.4-1.5 раза. Это если пробег автомобилей не снизится - а он уже упал на 4-7% за год, и этот процесс будет развиваться с ускорением. Итого потребление моторного топлива легко может ужаться раза в 2 - прочие сферы использования нефти (нефтехимия, топливо и т.д.) тоже заметно просядут. Схожие процессы (возможно, в меньших масштабах) будут идти и в других странах, что может урезать потребление нефти в мире раза в полтора. Учтём, что сокращение спроса на 3-4% уже вызвало жуткий обвал цены - думается, в перспективе нефть подешевеет ниже 20 долларов за баррель, а затем надолго стабилизируется между 20 и 40. Аналогичны перспективы газа - а планы Катара нарастить продажи сжиженного газа в Европе грозят обнулить и без того в разы просевшую долю Газпрома в регионе. Китай и прочие экспортно-ориентированные экономики Азии обвалятся основательно - уничтожив надежды на замещение недостающего спроса азиатским. И что тогда будет с российской экономикой и бюджетом? Вопрос, увы, риторический - мы даже не уверены, что и при этом российские власти наконец образумятся и вместо идиотской борьбы с инфляцией и нелепых мечтаний стать «финансовым центром» начнут печатать деньги, стимулировать спрос, наращивать общественные работы и финансировать масштабные инфраструктурные инвестиции.

Учтём ещё, что если ВВП России с пика сократится вдвое по ходу кризиса (отнюдь не экстремальный прогноз!), то он составит 7-8 тыс. долларов (по паритету покупательной способности, ныне чуть превышающему 20 рублей) на душу населения - меж тем, душевые затраты на самое необходимое (еда, кров, тепло и т.д.) составляют около 4 тыс. долларов, которых у многих не будет: выходит, половину ВВП придётся перераспределять лишь для минимального обеспечения народонаселения: российская политическая система не приспособлена к такой задаче - выстроенная здесь классическая «феодальная лестница» (у сеньоров и вассалов непересекающиеся ареалы кормления) мобилизуется только при угрозе системе в целом, но не для решения текущих задач. У Запада такой проблемы нет - там пик ВВП достигал 30-50 тыс. долларов на душу населения, поэтому и при двукратном обвале объём необходимого перераспределения составит в среднем процентов 10-15, что вполне реально без всяких крупных перестроек. А нас, похоже, ждёт жёсткая централизация, годы лихорадочных метаний, борьба за власть внутри правящего клана - с плохо предсказуемым исходом.

Статья, опубликованная в журнале "Однако"

|